金茂酒店投资管理CFO张润红 | 商业不动产入局公募REITs,优质资产和超优资管能力成关键

2020-05-26 17:31:01 来源:财视中国

关键字:商业不动产 公募REITs

【作者简介】张润红,金茂(中国)酒店投资管理有限公司首席财务官,国际注册商业地产分析师协会(CCIM)中国区资格申请委员会委员。张润红女士在金茂酒店工作十余年,对于酒店资产管理、运营管理、投融资均有较强的理解和实操经验,财务管理经验扎实。在公司主导负责了公司在港交所的上市,也主导公司旗下酒店管理协议谈判、酒店换牌、酒店投资定位及可行性分析、境内外融资、主体评级、发债等工作。

股权类公募REITs是所有商业不动产从业者心中的皇冠上的明珠,其在商业地产资产管理循环中扮演的角色不言而喻。但由于国内资本市场没有股权类公募REITs产品,商业不动产开发商只能借助类REITs等债务类融资工具或者借助红筹架构出走海外资本市场。国内公募REITs规则的制定和市场的发展无疑给到了市场上沉淀了大量资金的商业地产开发商资本退出和循环的渠道,无疑会对商业地产的良性发展有巨大的促进作用,也将对商业地产开发商产生重大的影响。

一、资产估值方式逐渐向国际主流方式发展

随着REITs市场的发展,商业不动产在公募REITs发行过程中的估值成了发行人最为关注的重点之一,这也决定了底层不动产资产发行公募REITs的估值和股权融资成本。由于REITs的股价决定于底层资产的可分派收入(往往是运营产生的FFO-利息支出-资本性支出),实质上会带动底层资产的估值向国际流行的收益法靠拢。这与当下国内商业地产的估值把相当重的权重放在了“成本法”或者“市场比较法”上的做法有较大的变化。而运营能力不强、产生现金流能力较弱的商业不动产,其在REITs市场的估值会与市场比较法及成本法的估值结果产生较大幅度的分化。

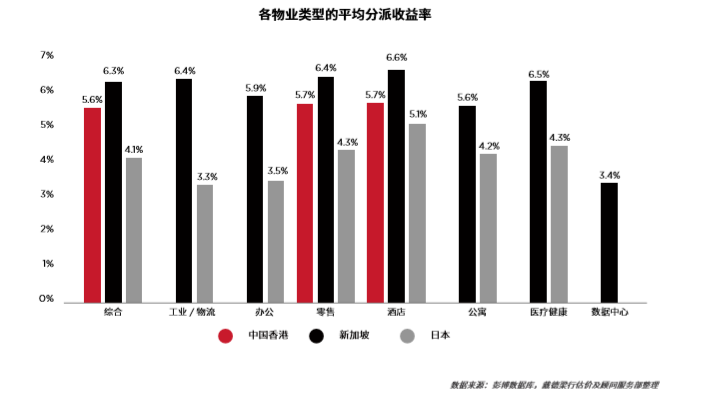

除了产生现金流的规模之外,现金流的稳定性也显得很重要,因为稳定性决定了商业不动产的运营风险。运营风险越高的不动产,投资人要求的风险溢价也越高,在同等条件下要求的回报率或者资本化率也越高,从而资产估值越低。在本次突如其来的疫情中,写字楼、零售商业、酒店、物流等各种不动产所收到的影响程度也大相径庭,表现出截然不同的运营风险。而这个运营风险已经体现在国际资本市场的REITs底层资产的估值,也将会体现在中国未来的商业地产公募REITs的市场上。从下图中可以看到,在中国香港、新加坡和日本,市场对酒店、零售等现金流稳定性较弱的商业地产要求的分派收益率最高,而对办公、公寓、等稳定性较强的地产要求分派收益率相对较低,体现了现金流稳定的物业类型估值水平高于稳定较弱的物业类型。

【注】:以上数据摘自中国房地产业协会金融分会与戴德梁行联合发布的亚洲房地产投资信托基金 REITs报告

二、商业不动产资产管理能力作用凸显

原先国内市场比较主流的商业不动产类REITs基本属于债务类融资,其融资成本往往取决于发行者主体信用以及发行者对债项的增信支持和回购承诺。与类REITs不同的是,股权REITs真正意义上摆脱了主体信用的依赖,回归资产属性,凸显商业不动产自身产生稳定现金流的能力。此时,发行人对于不动产的资产管理能力显得尤为重要。在中国不缺投资人和资金,缺的是产权清晰明了、运营能力和增长能力强,现金流能符合市场收益率要求的优质不动产资产以及追求卓越的资产管理能力。

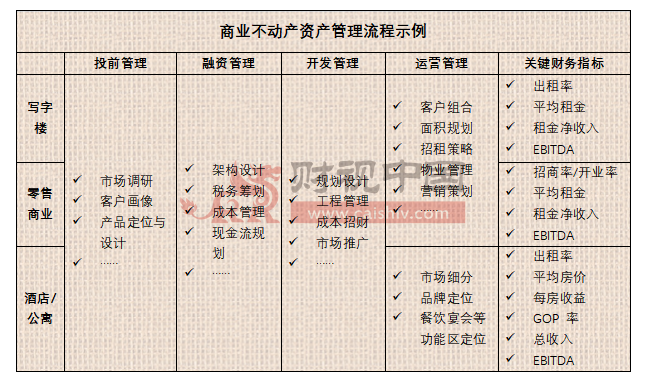

不动产资产管理能力包括选址、定位、设计、建设、运营、融资等各个环节。无论是写字楼、零售商业、酒店还是物流地产、数据中心,都有其特定的资产管理和运营的逻辑,而市场分析、产品定位、融资规划、客户画像、设计规划、市场细分、运营管理这些基础的资产管理手段则是商业不动产资产管理者都必须要做的工作,以切实提高商业不动产在生命周期中的坪效最大化以及投资回报最大化。在国外的REITs市场中,投资人对于底层资产的资产管理人素质以及如何与股东保持利益一致也是重要的衡量因素。

三、税务仍然是商业不动产开发商的重要顾虑

目前已经明确的是公募REITs的架构涉及到四层架构,即公募基金—ABS—SPV—物业(项目公司)架构,并且明确了REITs公募基金分红环节不额外征税。但在这个架构中,发行人不可避免地要对底层资产进行资产重组,包括处置或者资产注入。而不动产的重组涉及的金额大、涉及的税种较多,因此重组环节的所涉及到的税务负担很重,特别是在核心地段已经拥有较为成熟稳定的现金流的不动产,如果不动产估值较之账面净值较高的话,则在重组环节面临着非常大额的所得税税负。而特殊税务重组则又有非常大的限制,包括重组方式、重组后一年内不能进行股权交易等。另外在物业运营时,能否利用一些特殊的结构处理实现有效的税收减免也还存在巨大的不确定性。因此,税务政策是否明朗将很大程度影响不动产进入公募REITs的融资成本,也是开发商进行决策的重要考虑因素。

公募REITs的春天即将到来,对于商业不动产开发商来说机遇与挑战并存,必将促使开发商重组资产管理流程、提升经营活力,改善资产质量,将不动产资产管理融入资本市场浪潮。让我们尽快行动起来!!

免责声明:本文版权归原作者所有,文章内容仅代表作者观点,不代表领遇/财视中国立场,我们的主要目的在于分享信息。若文章内容涉及投资建议,切勿直接作为投资依据。市场瞬息万变,投资请三思而后行。

责任编辑:小蒹

相关新闻

- 独家!中金基金李耀光:公募REITs机遇与实践

- ABS、公募REITs与类REITs:2021三箭齐发,力促资产证券化

- 用最直白易懂的语言告诉你,我国的公募基础设施REITs试点是怎么一回事?

- 官方再表态房地产税,虽然不能降房价,但有望间接推动公募REITs的发展!

- 公募REITs有望三年内扩展至商业地产领域

- 退市警钟敲响:资本市场优胜劣汰,炒壳”、“卖壳”已无意义

- 财视连线丨华实禾岸家办王长华:从券商投行到家办,以企业家为核心的买方服务之路

- 重磅 | “第八届资产证券化与债券·介甫奖”榜单揭晓!

- 外滩共话ABS | 畅通投融资循环,催生新发展动力!第八届结构性融资与资产证券化论坛圆满落幕!

- 聚焦国际化视野,WOFE是狼还是羊丨外资私募行业2022年的新畅想和新方向

Copyright © www.caishiv.com Inc. All rights reserved 沪ICP备17037782号-4

版权所有:上海峰泛广告传媒有限公司