保险、券商上半年表现亮眼,打破刚兑趋势下,将如何继续稳住地位?

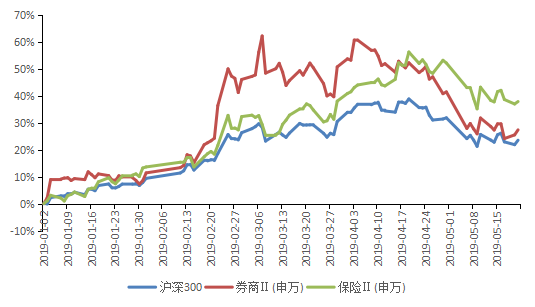

年初以来,收到内外环境较为宽松的利好影响,A股市场在上半年迎来回暖,沪深300指数年初至今涨幅23.47%。受此影响,非银板块整体走势较好,特别是在2月15日以来的上涨行情中,券商板块表现异常亮眼,受市场交易热情上涨以及券商一季报超预期表现,板块一度涨幅达到62.09%,大幅跑赢沪深300指数。

从个股涨跌幅来看,券商板块行情分行较为明显,由于券商板块的高BETA属性,在近期的回调中板块回落也较为明显,而保险板块则较好体现了其避险属性。目前来看,保险板块年初至今上涨36.09%,券商板块上涨27.31%,皆跑赢指数。

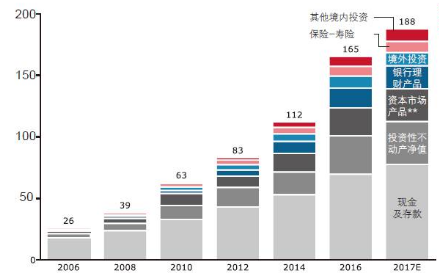

保险行业正处于从产品供给端转型向需求端挖掘的过程。供给端来看,开门红积极调整,以价值提升为导向,长期储蓄险和保障险的结构逐步优化,推动寿险价值稳健提升。需求端来看,居民财富配置需求旺盛,保险产品受益于低风险收益稳健的特性而更具配置价值。此外健康保障缺口较大,对于存量客户的需求挖掘,以及增量客户的积极开发,将有效推进保费增长。投资端来看,长端利率中枢窄幅震荡,权益市场大幅改善的环境下,投资回报正效应有望逐步显现。境外资金对保险股配置偏好较强,大资金入市有望激发市场活力,提升板块估值。

1.产品端:开门红增速回缓,价值稳健提升

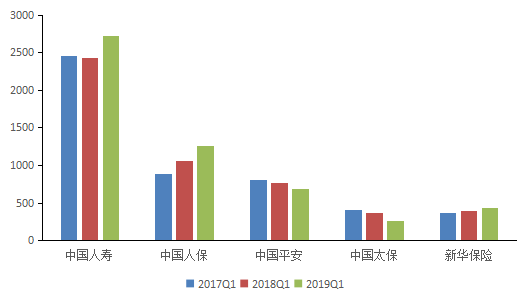

2019 年四大上市险企积极调整开门红阶段销售策略,平安寿险开门红阶段主动减少短交储蓄型产品销售,新单增速出现了明显承压,主动转型下首年保费同比下滑10.8%,实现保费588 亿元;太保寿险由于开门红起步较晚,代理人首年期交155 亿元,但趸交大幅增长72%,拉动总保费降幅收窄至13.1%;中国人寿在开门红产品鑫享金生的大力推进下,新单保费实现940 亿元;新华保险长期险与短期险同步发力,新单大幅增长24%,实现保费93 亿元。

图:上市险企保费收入情况(亿元)。资料来源:Wind 。

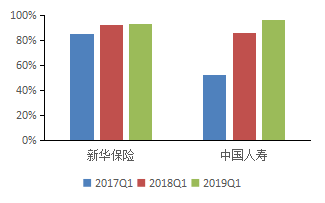

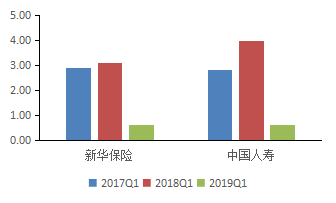

图:退保率情况(%)。资料来源:Wind,中山证券研究所。

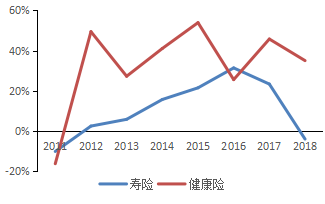

2018 年全行业调整后健康险保费达5444 亿元,同比增速高达35%,与寿险业务3%的降幅相比,增长动能强劲。此外健康险近年来保持约30%以上增速,与寿险不同年度间的大幅波动相比,增长趋势更为稳健。

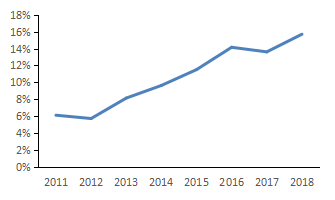

健康险占比整体上也呈逐年增长态势,2018 年末健康险在人身险中占比达20%,笔者预判健康险需求尚未充分挖掘,仍有较大的增长潜力,占比有望持续上行。

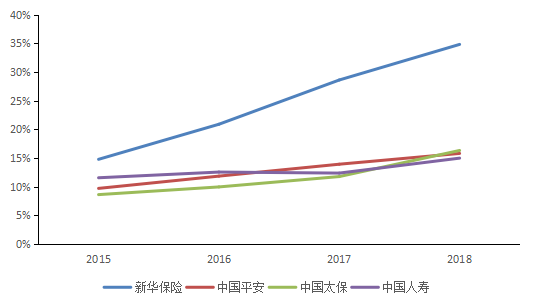

图:上市险企健康险占比(%)。资料来源:Wind 。

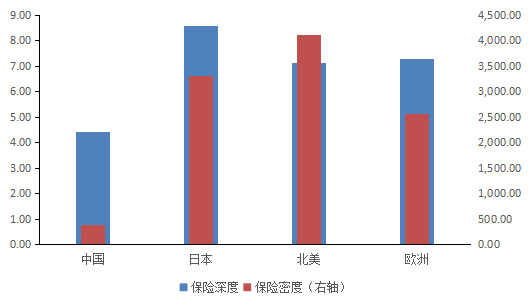

健康保障险缺口较大,行业空间广阔。从医疗费支出来看,2000-2015 年,中国内地人均医疗费支出从25 美元上升到了138 美元。据世卫组织估计,中国内地的医疗费支出从550 亿美元增长到了5900 亿美元。在2007-2017十年间,医疗费用指数的年均增长率为7.6%,而总体消费者价格指数增长率为2.2%。目前我国保险业仍处于发展初期阶段,普及率较发达国家相比差距明显,在居民保障缺口不断扩张下,保险行业的未来需求空间将非常可观。

3.投资端:利率、权益双重改善,缓解利差损风险

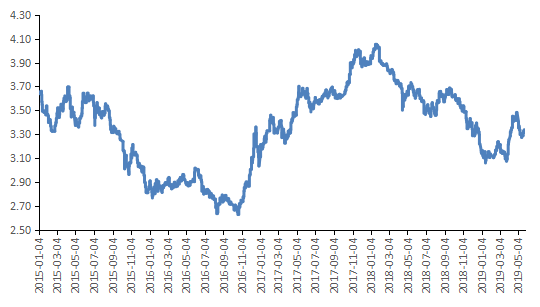

10年期国债收益率近四年一直维持在3%-4%的区间波动,今年一季度保持窄幅震荡,市场对固收资产到期再投资收益水平的顾虑导致整个板块走势较为疲软。四月起长端利率开始快速上行,缓解固收再配置压力。

虽然今年企业盈利能力降低抑制投资动力,外加中美贸易摩擦问题的延续等因素影响,经济增长有一定压力,但经济的发展方向从过往的追求速度向追求质量进行转型,预计经济增长仍有较好的支撑力。

证券板块beta属性显著,板块走势和行业业绩与资本市场密切相关。

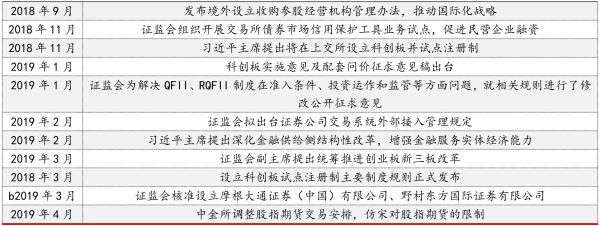

2018 年10月以来,政策红利超预期出台,以及风险要素出清下市场情绪提振带来的流动性改善,叠加估值处于低位,推动板块快速上涨。进入2019年,政策红利持续释放,市场交投活跃度显著升温、权益投资改善、两融业务放量,证券板块正向循环,板块强β属性充分释放,业绩高弹性特征彰显。

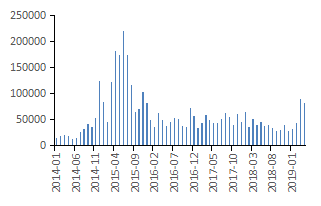

2019年以来日均交易额显著提升,股票交易金额曾多次破万亿,股市投资者数量创新高。2019 年前四个月累计日均股基交易额为6809亿元,3 月日均股基交易额高达9285 亿元,达到2016年以来顶部。截至4月末的79 个交易日中,有12个交易日的股票交易额突破万亿。2019年以来换手率也不断上升,沪深300指数换手率最高曾达1.74%,四月末短暂下滑至0.66%。股市投资者数量首次突破1.5 亿,进场愈加踊跃。

1.政策红利促发展,券商开启新周期

当前,宏观经济和产业结构已步入新旧秩序更迭的大变局时期,新旧变革亟需直接融资提供支持,融资结构优化调整势在必行。从顶层定调到政策落实,直接融资发展呼唤券商发挥好牵引功能,倒逼券商经营模式转型升级,也为券商迎来快速发展的关键历史契机。

科创板开启制度市场化改革新纪元,释放券商行业创新发展新信号。未来,伴随直接融资大发展、多层次资本市场建设和市场化制度延伸,行业将迎来更高阶创新发展周期。

中长期视角看,券商行业估值的突破重塑有赖于ROE上行,而ROE上行依赖于净利润率、资产周转率、杠杆水平提升。行业转型升级迈入高阶阶段是ROE 各个驱动因子提升的前提条件。当前时点,直接融资新时代开启和资本市场变局加速,促使资本市场业态模式变革,证券公司的竞争模式从通道业务向现代化投行转变。未来需持续关注行业向转型发展的进程,坚定看好市场化改革下的行业前景。

2.1.经纪业务:零售端财富管理转型,机构端综合金融布局

笔者认为经纪业务以佣金价格战博取市场份额的战略不可持续,未来经纪业务发展需关注零售端和机构端转型。

在零售客户端,目前多家券商正积极推动财富管理转型,在金融产品和综合服务等方面发力,为客户进行资产管理和配置,加快交易资产从交易型向理财型、配置型转型。未来将在金融产品、投顾培养、服务模式、金融科技和渠道策略等多维度提升服务附加值和用户体验,培育差异化优势,从而提高客户黏性。参照海外经验,财富管理业务具有收益率高、业务协同等多元优势,是海外投行收入重要来源,领先的投行如瑞银、摩根士丹利等近十年财富管理收入占营收比例分别约为50%、38%。

2.2.信用业务:两融把握新机遇信号,股质夯实风险定价能力

信用业务作为券商重资产业务重要组成部分,业务发展将强化行业重资本化趋势。融资融券有望作为信用业务切入点,科创板转融通制度优化带来融券业务新机遇。

两融风险管理和合规管理体系完善,业务运行平稳可控,伴随交投情绪逐步回暖、交易结构持续改善、交易机制完善以及标的扩容,券商将积极捕捉信号稳健发展两融业务。

同时,科创板优化转融通制度设计,扩大证券出借券源,提高证券出借、转融券效率和市场化水平。券商将积极把握科创板推出后带出的一系列融资融券尤其是融券业务机会,开辟新盈利增长点。

股票质押将夯实风险定价核心能力,保证优质客户融资需求。股票质押业务经历前期风险集聚升级和政策纾解后,当前风险整体可控。券商作为股票质押重要的出资方和业务管理人,未来仍将持续优化准入标准和加强全流程统筹,同时保证优质客户融资需求,夯实风险定价核心能力。

2.3.资管业务:把握破刚兑下优势,以创新重塑产品体系

把握打破刚兑下多元化配置优势,以主动管理、产品创新和模式创新构筑差异化优势。2018 年资管新规和券商管业务配套细则相继落地,对自2016 年起在政策引导下正本清源规范运行的券商资管影响中性,资管业务在持续深化向主动管理等内涵式增长方向转型。

同时,资管新规下打破刚兑全面推开,将为拥有多元化资产配置和管理能力的券商带来领先优势。券商将通过培养主动管理能力、构筑定制化创新产品线等打造差异化优势,实现资管规模及管理费率双向提升。部分券商还将发力ABS、RETIS 等创新品种,开辟盈利增长点。

2.4.自营业务:优化多元资产配置,探索转型新方向

自营业务将在FICC、股权类和衍生品等业务线实现资产优化配置。截至2019年第一季度,上市券商自营规模已达到17861.58亿元,较上年末上涨9.14%。

从整体收益率来看,上市券商年化投资收益率为4.49%,相对去年上升0.58个百分点。从结构来看,2019年上半年上市券商权益类投资规模占比为21.18%,比2018年下滑2.63个百分点,固收类投资规模占比为78.82%,相比去年上升2.60个百分点。总体来看,上市券商的投资风格以债为主,较为稳健。

另外,创新业务例如FICC 业务等尚处发展初期,未来部分券商将有序拓展业务范围和规模,以综合业务能力是业务落脚点,以科技赋能和风险控制为支持,不断提高业务收入贡献比和稳定性。权益类投资将深化价值投资理念,由单一性、趋势性投资向多样性、策略性投资转型,并实现策略模型的动态跟踪和实时调整,建立可持续发展的权益投资体系。

金融衍生品发展方兴未艾,随市场的日趋成熟,衍生工具将为部分优质券商带来盈利增长点并实现风险对冲。

免责声明:本文版权归原作者所有,文章内容仅代表作者观点,不代表领遇立场,我们的主要目的在于分享信息。若文章内容涉及投资建议,切勿直接作为投资依据。市场瞬息万变,投资请三思而后行。

*如需转载请标明转载自领遇App

相关新闻

- 财视连线丨华实禾岸家办王长华:从券商投行到家办,以企业家为核心的买方服务之路

- 众多大咖来袭,头脑风暴进行中 | 第十二届HED峰会深圳站隆重召开!

- 以服务为先,与时间为友,让关爱有形 ——中国太保寿险上分《上海企业员工健康关爱服务手册》为健康护航

- 战“疫”金融|疫情冲击下,券商们如何应对?

- 首席观点 | 金融业智能投顾创新发展模式与趋势研究

- 预测!2020年美国大选下的ETF

- 区块链:投还是不投?看它帮你决定

- 退市警钟敲响:资本市场优胜劣汰,炒壳”、“卖壳”已无意义

- 重磅 | “第八届资产证券化与债券·介甫奖”榜单揭晓!

- 外滩共话ABS | 畅通投融资循环,催生新发展动力!第八届结构性融资与资产证券化论坛圆满落幕!