亚洲美元债牛市的原因和展望

文 | 古书生

来源 | 领遇

【作者简介】古书生,上海财经大学金融学硕士,中欧国际工商学院金融 MBA。曾经在基金、证券、私募等行业工作,从事资产管理行业的工作超过10年。

今年以来,亚洲美元债和中资美元债进入到前所未有的大牛市

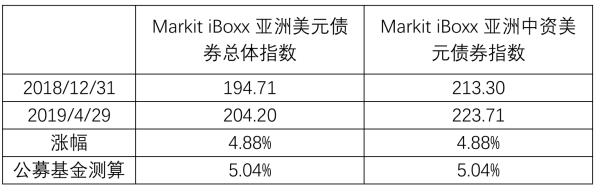

由图表1-3可知,在今年的前4个月,Markit iBoxx亚洲美元债总体指数和中资美元债指数的涨幅都为4.88%

分拆成投资级别和高收益债来看,虽然都是牛市,但收益状况略有不同。

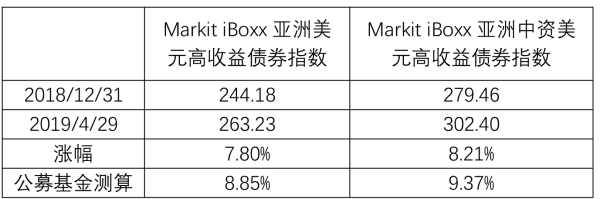

先看投资级别债券指数,亚洲美元债券指数涨幅为4.06%,中资美元债指数涨幅为3.66%;再看高收益债券,亚洲美元债券指数涨幅为7.80%,中资美元债指数涨幅为8.21%。

普通投资者都通过公募基金投资亚洲美元债券,那么,通过公募基金投资上述债券的收益情况如何呢?

我们做个简单的测算。一般情况下,公募基金可以使用30%的杠杆,高盛、大摩等Prime Broker的融资成本为2%;公募基金的管理费为0.7%。测算下来,公募基金中,亚洲美元债基金和中资美元债基金的收益率中枢都为5.04%。

分拆成投资级别和高收益债来看。先看投资级别,亚洲美元债券基金的收益率为3.97%,投资级别中资美元债基金的收益率为3.45%;再看高收益债,亚洲美元债券基金收益率为8.85%,中资美元债基金收益率为9.37%。

如果公募基金的收益率显著低于所对应板块的测算收益率,则意味着公募基金经理显著跑输业绩比较基准,该基金经理投资能力受到质疑。

亚洲美元债指数的低点出现在2018年的7月份,经历9月份的短暂上涨后,于12月份再次探底,进入2019年后,一路走牛。

亚洲美元债市场2019年整体走牛的原因是什么?

我认为有四大原因。

第一,利率下降。美联储的货币政策从紧缩转向中性,流动性环境得以改善,美元资金的利率成本下滑,这是美元债市场有良好表现的关键因素。

第二,估值洼地。进入2018年12月,债券投资价值显现。如图表4所示,亚洲美元债券指数进入一年半以来的新低,处于阶段性的估值洼地。

从图表5和6列示的到期收益率上讲,剔除掉2015年7月份的极值,在2018年11月,亚洲美元债券总体指数创下了5.42%的新高,中资美元债券指数创下了5.74%的阶段性高位。这意味着,亚洲美元债券未来获利空间巨大。

第三,美联储暂停缩表。缩表意味着美联储大规模抛售美国国债,中长期国债收益率上升,抬升中长期利率,进而推动短期利率上扬。当美联储计划停止缩表进程时,上述利率不再上扬。

第四,流动性泛滥。新兴市场流动性泛滥,推动了债券市场向好。2018年四季度,由于经济增速下滑,亚洲区主要的新兴经济体开始释放流动性,过多流动性推动了债券市场上涨。

未来,亚洲美元债券市场会怎样?

我认为,以亚洲美元债券指数为例,现在到期收益率为4.43%,平均票息率为4.63%,处于合理位置。未来,亚洲美元债市场会保持现状,具备投资价值,但不会有大的行情。

上述结论主要基于以下三个原因:

第一,估值合理。推动今年美元债牛市的估值因素已经减弱,这并不意味着估值已经很贵,但同时估值也不再便宜,尤其是投资级别的债券,其收益率下降比较多。

第二,资金分流。在债券估值反弹的同时,股票估值迎来了更大的反弹,并吸引了投资者的目光,造成了债券市场的资金分流。如果股票市场未来保持较大行情,预计将进一步分流债券市场的资金。

第三,供求关系。今年以来,债券的供应量相比去年一季度大幅度增加,发债的企业数量和企业计划发行的债券数量双双大幅度增加;但是,相比去年,今年亚洲区可以投资美元债的基金规模缩水,新增资金有限,这可能和去年的债券熊市中没有赚钱效应有关。如果债券供求关系迟迟得不到改善,预计将削弱债权市场的牛市基础。

综上,未来的亚洲美元债券市场虽然不会像一季度一样走出一个大牛市,但是仍然具备一定的投资价值。

对于普通投资者而言,如果不考虑美元升值,以此为标的并且业绩优异的公募基金仍然值得投资;如果考虑到美元升值因素,就有更多投资的理由了。

免责声明:本文版权归原作者所有,内容仅供读者参考,领遇对文章内容不具任何立场,主要目的在于分享信息,让更多人获取需要的资讯。

*如需转载请标明转载自领遇App

相关新闻

- 众多大咖来袭,头脑风暴进行中 | 第十二届HED峰会深圳站隆重召开!

- “洋公募”正式登场,内外资管机构同台竞技

- 2019年一季度大类资产总结

- 退市警钟敲响:资本市场优胜劣汰,炒壳”、“卖壳”已无意义

- 财视连线丨华实禾岸家办王长华:从券商投行到家办,以企业家为核心的买方服务之路

- 重磅 | “第八届资产证券化与债券·介甫奖”榜单揭晓!

- 外滩共话ABS | 畅通投融资循环,催生新发展动力!第八届结构性融资与资产证券化论坛圆满落幕!

- 聚焦国际化视野,WOFE是狼还是羊丨外资私募行业2022年的新畅想和新方向

- 资管晴雨表 ——财视中国 2021年度AMMA奖榜单揭晓!

- 人工智能、光伏、第四张报表,看ESG与“双碳“的戮力起航