监管趋严,地产融资出路在何方?

2019-07-05 18:53:08 来源:财视中国

关键字:地产 融资 美元债 REITs

随着上半年的结束,各项年中考试成绩单纷纷出炉。数据显示,2019年上半年市场总计成立集合信托规模为9272.85亿元,其中房地产信托一枝独秀,募集资金高达3634.39亿元,占比40%,而且从2018年6月至今年6月,房地产信托的月度成立规模已连续13个月居集合信托首位。显然,房地产信托颇受投资者青睐。

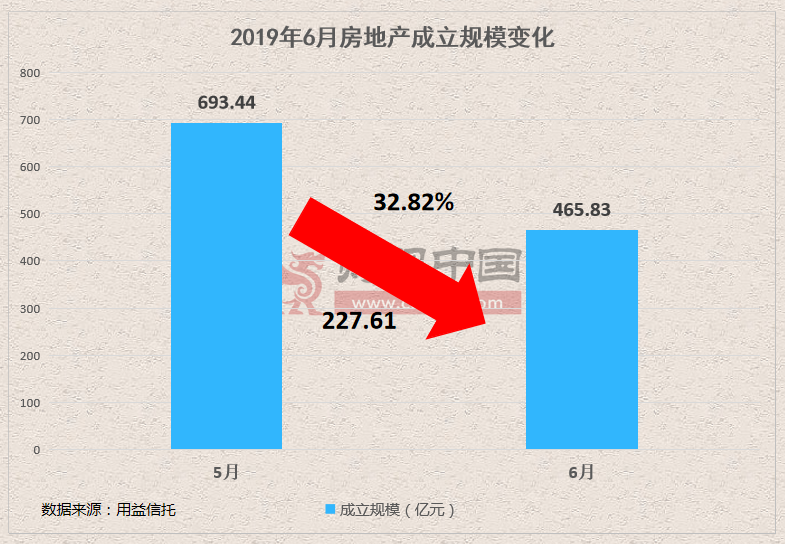

不过,“受宠”不代表顺风顺水。统计显示,6月房地产信托的成立规模为465.83亿元,比5月的693.44亿元缩水227.61亿元,降幅达32.82%,而最后一周,房地产信托的募集规模环比减少35.10%,房地产信托收缩苗头初现。

地产信托成立、募资规模下行与监管趋严有一定关系。5月中旬银保监会出台“23号文”,强调不得向“四证”不全、开发商或其控股股东资质不达标、资本金未足额到位的房地产开发项目直接提供融资,严格限制了房地产融资的发展。

事实上,在23号文之前,房地产调控政策近年来就不曾间断,房地产融资一直呈收紧趋势。今年6月份的陆家嘴论坛上,银保监会、证监会高层均指出了当前房地产市场、房地产金融存在的风险。多位业内人士认为,这些讲话释放了房地产调控仍不放松、融资可能收紧的信号。

换言之,房地产融资难度上升!在这种情况下,研究、探索其他渠道来拓宽融资也就格外重要。

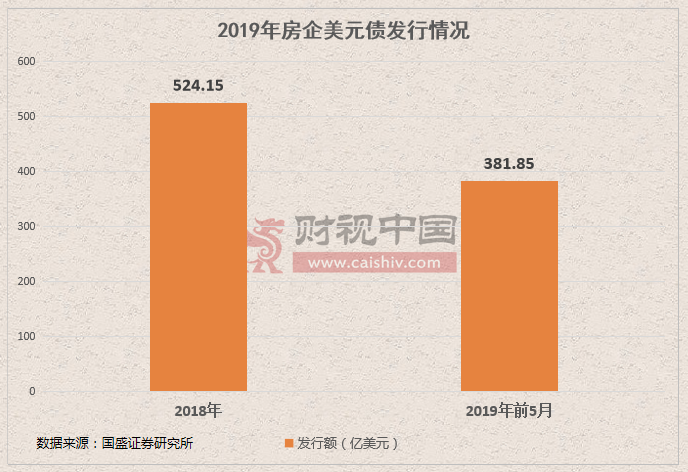

可以考虑的渠道还是有不少的。在境内融资受阻的情况下,“海外发行美元债”愈发受到房企的欢迎,相关数据表明,今年以来地产美元债发行火爆:

2019年初至5月6日,地产公司发行的美元债达400亿美元左右,为去年全年发行量的72.85%;

截至今年6月末,房企在海外发行的债券数量为95只,发行金额2661.36亿元,同比分别增长17.28%和21.64%,环比此前6个月更是分别大幅增加106.52%和104.71%。

值得一提的是,境外发债条件较境内宽松,加上今年美联储加息放缓,美债收益率下行,房企美元债融资的环境得到改善。此外,美元债通常设置赎回权,发行人掌握主动,集中到期压力相对较小。对部分地产企业而言,“海外发行美元债”能起到锦上添花甚至雪中送炭的效果。

除了美元债,房地产信托投资基金(REITs)也是一条不错的融资途径。REITs能使物业开发过程形成“投融管退”的闭环,有助于商业地产企业快速回笼资金、实现项目融资,募集来的资金更可以帮助企业进一步发展。

在亚洲,新加坡是继日本之后第二个推出REITs的国家。新加坡于2002年推出REITs,目前已成长为亚洲第二大REITs市场,拥有44只REITs、总规模近700亿美元,发展受到各方瞩目。

以新加坡最具代表性的房企凯德集团为例。2002年以前凯德是重资产经营模式,角色为开发商。2002年起,凯德先后发行了5只REITs,开始向轻资产转型,公司角色也变为开发商+基金经理。借助REITs募集的资金,凯德开启了大规模物业收购,成功收购多项至今仍持有的优质物业,资产随之大规模扩张,2002-2007年增长56.9%。同时资产负债率大幅下降,2001-2017年从55%下降至48%,净负债率从112%下降至56%,轻资产转型战略成效显著。

要指出的是,凯德能顺利借REITs实现转型和扩张,离不开新加坡政府对REITs的支持。1999年以后,新加坡政府通过立法奠定了REITs的法律框架,并在税收方面给予REITs大量优惠,并逐步放宽对REITs的监管。

在我国,REITs是近年来金融、地产领域的热词。当前我国推出了不少类REITs产品,但从实践情况看,类REITs产品期限短、投资门槛高、流动性差且权益性份额市场化程度低,已无法满足企业和投资者的需求,业内对标准REITs产品的呼声越来越大。

有业内人提出学习新加坡,新加坡的经验固然值得我们借鉴,但两国市场毕竟有所不同,我国推出REITs该如何因地制宜、政策上要怎样配合、推出后如何推进乃至怎样发行海外REITs,还需要有关机构和从业者多加探讨。

此外,上文提到的“海外发行美元债”虽然是融资的好渠道,但消息显示,6月份发行的海外债票面成本普遍较高,如何应对高成本也是企业需要思考的问题。

海外发债、REITs之外,近些年得到关注逐渐增多的CMBS、RMBS、(私募)地产股权基金……同样是值得考虑的融资渠道。但是,这些概念在我国的历史都不长,有经验的人士也不多,多数从业者对它们还抱着种种疑问。

面对此,财视中国作为关注金融细分领域的专业金融咨询机构,将于2019年9月25日在上海举办“第三届地产股权投资与REITs年会2019”,届时,40余位业内高管将就“地产海外美元债发行与融资优势”、“地产股权基金的中国模式”、“CMBS/CMBN和REITs”等话题展开讨论。

展望未来,一方面,地产融资政策或将继续收紧,另一方面,有消息显示,我国首只公募REITs只差临门一脚。大环境难度升级,可能出现的新变化同样令人振奋。可以肯定的是,海外美元债、REITs、CMBS、地产股权基金等更多融资方式以及它们的发展方向正等待从业者的进一步探索,随着实践,各类产品和渠道将更好地发挥潜力,促进我国的地产市场走向成熟。

责任编辑:小兼

相关新闻

- 外滩共话ABS | 畅通投融资循环,催生新发展动力!第八届结构性融资与资产证券化论坛圆满落幕!

- 地方政府的主要融资方式及项目融资方式分享

- 得融资租赁者得天下 | 融资租赁资产证券化业务模式分析

- 独家!中金基金李耀光:公募REITs机遇与实践

- 第五届地产股权投资与资产管理年会 | 多维度、多层次、多方位,深度探讨地产股权投资发展新思路!

- 回归资产,严控风险 | 第七届结构性融资与资产证券化论坛9月16日开幕

- 数智地产,资本赋能 | 第五届地产股权投资与资产管理年会9月15日开幕

- 第七届结构性融资与资产证券化论坛—回归资产,严控风险

- 从中企赴海外发行REITs透视我国公募REITs的未来

- 李湛专栏 | 警惕房价泡沫的隐忧

Copyright © www.caishiv.com Inc. All rights reserved 沪ICP备17037782号-4

版权所有:上海峰泛广告传媒有限公司 技术支持:上海金政科技股份有限公司