2019年一季度大类资产总结

文 | 古书生

来源 | 领遇APP

【作者简介】古书生,上海财经大学金融学硕士,中欧国际工商学院金融 MBA。曾经在基金、证券、私募等行业工作,从事资产管理行业的工作超过 10 年。

2019年一季度过去了,上证综指从2018年底的2,493.90点涨到3,090.76点,季度涨幅23.93%。A股行情波澜壮阔,各类资产粉墨登场,投资者有人笑逐颜开,有人踏空悲哀。

在进入下个季度之前,笔者认为有必要对各类资产在这个季度的表现做个总结。

中国A股市场

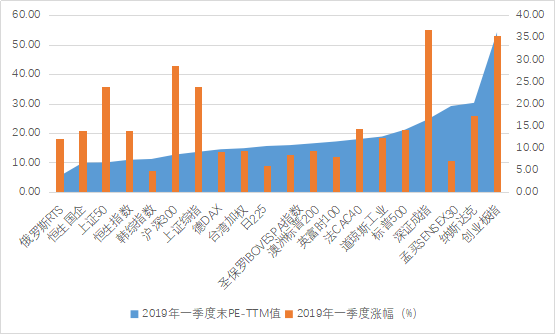

从PE值的截面图上来讲,中国A股市场宽基指数依然具备全球资产配置的价值。

上图是一季度末全球主要股票市场PE值和一季度涨幅的图表,按照PE值从左到右依次升高排列,分别是俄罗斯RTS、恒生国企、上证50、恒生指数、韩综指数、沪深300、上证综指等等。我们看到A股估值并不算贵,沪深300指数处于相对低位水平,低于日经225指数,远远低于标普500指数。我们也可以看到创业板指数PE值远远超越了纳斯达克指数。

一季度,以沪深300为代表的A股宽基指数取得了28.62%收益,但其PE值依然处于全球相对低位,说明中国A股市场宽基指数依然具备全球资产配置的价值。

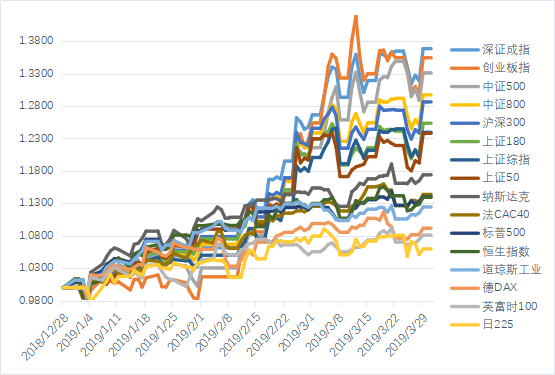

图表2列出了国内主要股票指数和美国、欧洲、日本主要指数在一季度走势情况。从上图看出,一,A股的表现优于全球其他国家,这可能与去年跌幅过深的A股在今年价格修复有关。二,A股在2019年1月份的优势并不明显,2月份突然发力超越了其他国家,3月份继续保持超越的状态。三,全球股票市场走势具有强烈的趋同性,这可能和全球主要国家资本市场越来越开放有关。

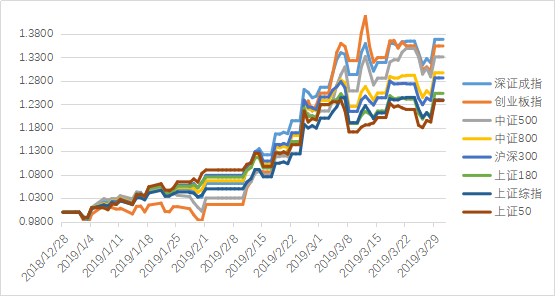

上图曲线太多,不容易分辨。笔者单独做了一张A股主要指数走势的图表。

从图表3可以看出,2019年一季度涨幅最大的是深证成指,其后从大到小依次排序为创业板指数、中证500、中证800、沪深300、上证180、上证综指和上证50指数。一季度中小盘股和创业板股票的表现超越了大盘股,这可能和国家近期密切关注中小企业,并为中小企业发展营造有良好的社会和经营环境有关。

1月份,以创业板为代表的小盘股票的表现远远弱于以上证50为代表的大盘股,这一现象持续到2月中旬。2月中旬到3月底,以创业板为代表的小盘股票表现持续优于以上证50为代表的大盘股,这可能和2月份实质性推出科创板时间表有关。

笔者认为,按照重要程度为序,一季度A股市场业绩较好的主要驱动因素依次为全球对于风险资产偏好的提升、科创板强力推出的影响效应和中美贸易战预期的完全逆转。

在上述三个因素的影响下,2019年一季度的A股市场和2018年四季度真是云泥之别。在半年时间内,看到了上述因素与中国A股的绝地逆转,我是何其幸运,才能上此一场资本市场反转的大课。

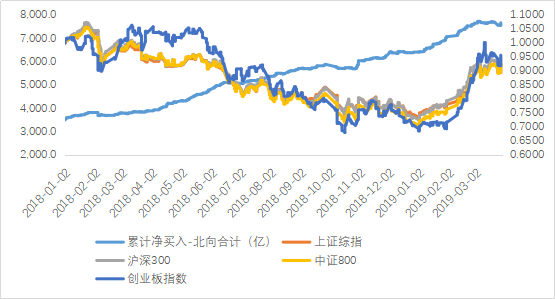

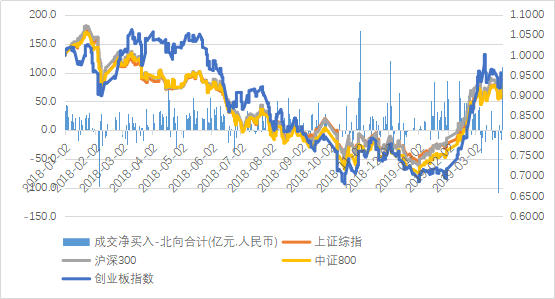

另外,国际金融资本汹涌流入中国是重要的推动因素。国际金融资本的主要来源是QFII和沪深股市北上资金。由于很难统计到QFII资金的日度月度实时数据,我主要使用北上资金的进出数据来做演示。

从图表5可以看出,一,北向资金在市场局部顶部区域具有强烈的逃顶倾向,比如2018年2月初和2019年3月底,北向资金大额净流出。北向资金在市场局部底部区域具有强烈的割肉出局倾向,比如2018年10月,在股市低点下跌时,北向资金再次出现大额净流出。二,进入2019年,北向资金购买中小创和创业板的比例高于购买大盘股的比例,直接推动了创业板指数超越了大盘指数。三,2019年1月份到2月份,北上资金单日净买入大增。一季度内,50亿左右及以上净流入的天数已经和去年全年持平。

观察到上述前两个现象,笔者有一个猜测:北向资金的性质发生了从以机构为主转入到以大散户和牛散户为主的变化。后续有机会找些数据验证一下。

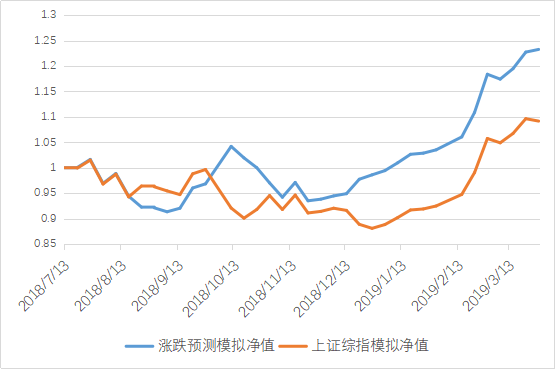

从2018年7月开始,笔者每周对上证综指进行涨跌预测,并且和实际结果进行校验。希望通过周度的预测和校验来发掘A股市场的阶段性主导因素,并且据此找出股票市场的Beta趋势;未来,我希望能够找出影响资本市场的全部和局部相关因素,推演各类主要资产的价格走势,抓住其Beta趋势。

截至目前,总预测次数为35次,看对的次数是24次,胜率是68.57%。2019年一季度预测总次数为13次,看对的次数是12次,胜率是92.31%。

截止到2019年一季度末,涨跌预测的模拟净值为1.2326,业绩比较基准上证综指的模拟净值为1.0917,跑赢业绩比较基准0.1409。

2019年一季度,我多次看对了上证综指的走势,稍微遗憾的是,没有拿出真金白银去做投资。

今年多次看对的主要因素有:一,一定要有能力在诸多因素中确定市场运转的主逻辑。该主逻辑并非一成不变,而是因时而变。二,全球资本市场风险偏好提升是推动A股股票价格上涨的主逻辑。三,主要国家股票市场的相关系数不断增加。三,以科创板为代表的信息出现导致了中国资本市场预期和投资者风险偏好发生了剧烈变化。四,公开的有效信息在一两个工作日之后还可能对资本市场持续产生影响。中国市场并不是有效市场,对信息的反应有一定的时滞,或者说,市场给投资者留足了核定主导因素与交易操作的执行时间。

这些都是一季度的经验之谈,有待后续进一步验证和更新。

看完股票,我们接着来看利率环境和固定收益市场。

利率环境

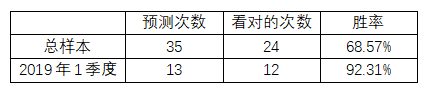

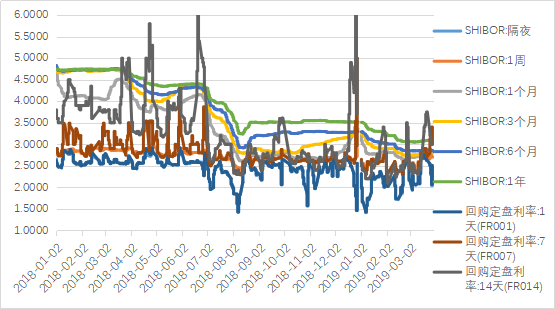

从图表7中我们可以看到,从2018年初至2019年一季度末,中长端利率稳步下降,例如SHIBOR1年期、6个月和3个月;短端利率窄幅波动并有上扬的倾向,例如7天和14天回购定盘利率。

具体来看,绿色线代表SHIBOR1年期,绿色下面的浅蓝色代表SHIBOR6个月,再往下的黄色线代表SHIBOR3个月。这三条曲线保持同步走势并缓慢向下。随着周期变短,其利率波动率逐步走高。

浅灰色代表SHIBOR1个月利率走势,相比1年期、6个月和3个月,其波动率更高。

和灰色线交集比较多并且呈现最大波动率的深灰色线代表14天的回购定盘利率。

在深灰色下方的深红色线是7天回购定盘利率,呈现较大波动率,并在3月份中下旬出现震荡上行的苗头。

在深红色线下方的橘色线代表SHIBOR1周利率走势,其波动率低于同周期的7天回购定盘利率。

SHIBOR隔夜利率和1天回购定盘利率几乎完全吻合,看起来就像一条曲线,这两个利率的波动率也较大。

结合最近一年多资本市场表现和图表7,我们可以得出两个结论:一,SHIBOR1年期、6个月和3个月的利率走势能够预示中长期利率变化的方向。二,14天回购定盘利率能够揭示短期潜在的流动性风险。

固定收益市场

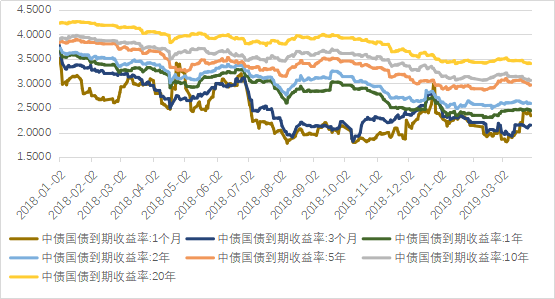

从图表8中我们可以看出:一,从2018年初到2019年一季度末,所有期限的国债利率都保持下行趋势。一年期及以上期限的利率下行趋势比较明显,三个月和一个月期限的利率则保持W型震荡向下的态势。二,2019年2月份以来,两年期及以下期限的国债利率呈现波动向上的苗头。

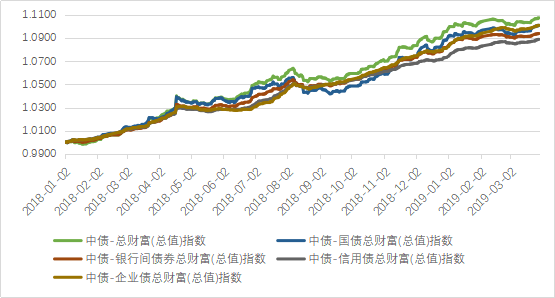

从2018年初到2019年一季度末,债券财富指数呈现三个特色:一,所统计的全部债券总值指数都保持同一趋势,且相关度比较高。二,指数震荡向上,债券市场为投资者创造了不错的收益。中债总指财富指数涨幅接近11%,处于领跑地位;中债信用债财富指数涨幅在9%左右,处于最后一名。某种意义上讲,在过去一年多的时间里,如果债券基金的收益率低于9%,则意味着该基金经理没有跑赢大市,能力欠佳。三,进入2019年一季度,所有指数的增长速度趋缓。

中资美元债市场

今年以来中资美元债表现抢眼,我本来计划找些中资美元债的数据做个图表,但无奈WIND数据库没有收录此类数据,该计划不能实施,只能以逻辑推理的方式做个描述。

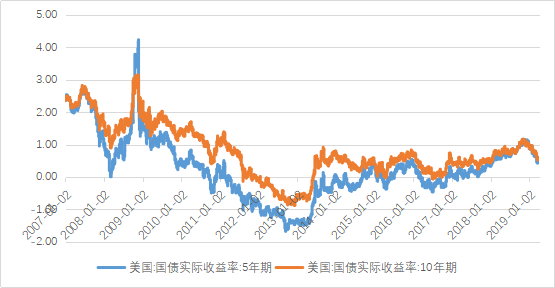

无风险利率逐步下行。从上篇文章用过的图表10可以看出,今年以来,美国5年期和10年期的国债利率连续下行,这意味着美国无风险利率连续下行。

信用利差逐步下行,这主要是由两个原因导致的:一,今年以来,去年中美贸易战的不利因素逐渐消散,国际资本对于中资美元债的接纳程度逐渐提升。二,今年中国经济基本面持续优于全球,企业尤其是民营企业持续得到国内政策扶持,其经营风险显著下降。

无风险利率下行和信用利差下行导致中资美元债收益率的下行和价格的节节攀升。

看完股票、债券和中资美元债,我们来解读一下黄金白银等贵金属以及原油的价格走势。

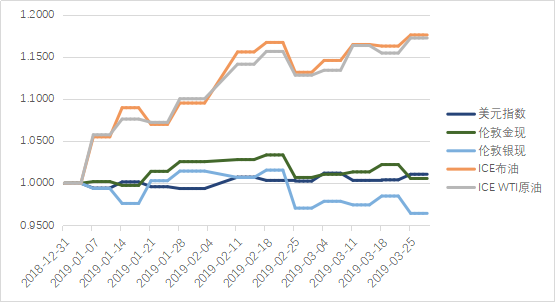

黄金白银等贵金属以及原油市场

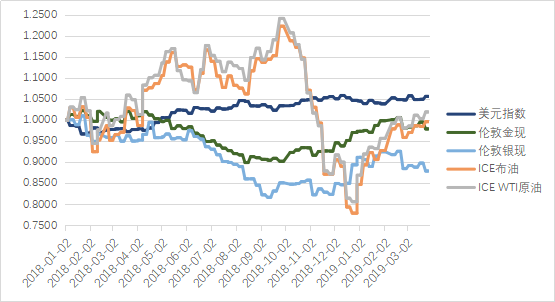

2018年以来,美元指数微弱上行;黄金和白银价格呈现V型走势,低点出现于2018年9月份,之后一路上行。

2019年以来,石油价格持续上行,美元指数微幅震荡。随着美元指数的上蹿下跳,黄金和白银价格成反方向变化,但近期出现下行的苗头。

原油价格变动主要和国际政治局势有关。2018年10月,美国总统特朗普由于美国记者被虐杀事件访沙特,沙特同意带头打压原油价格,导致原油价格一路下降。2019年1月,欧佩克组织成员国对于美国打压原油价格的政策非常不满,多个国家限产导致原油价格上行。

黄金白银等贵金属的走势和美元指数高度相关。当美元指数走强时,贵金属价格下行;当美元指数走弱时,贵金属价格上行。2018年10月以来,随着美联储升息周期的预期被打破、降息预期持续升温,美元升值的预期被打破,黄金白银等贵金属价格上行。

2019年2月底以来贵金属价格下行的苗头可能和两个因素有关:一,全球股票尤其美股大幅攀升,风险偏好盛行,金价受到压制;二,近期略好于预期的美国经济数据使得美联储短期内不大可能降息,黄金吸引力下降。

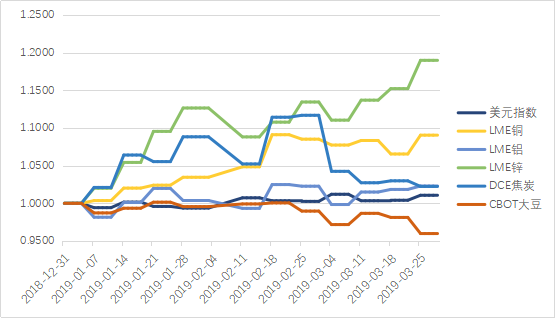

铜铝锌等基本金属、焦炭和大豆市场

从图表14铜铝锌等基本金属与焦炭、大豆等商品期货2018年以来的走势可以看出,除了焦炭走出了W型行情以外,其他商品基本上都走出来了一个V型走势,并伴随以下三个特点:一,V型的低点出现于2018年9月份,并且于2019年初再次寻底。二,价格下降速度较快,但修复速度较慢;三,上述所有商品包括焦炭的价格都低于2018年初。

进入2019年一季度,锌价的涨幅领跑上述所有商品,铜价持续上行,铝价微弱上行,焦炭在2月中下旬创了新高之后开始下行,大豆持续下行。从今年基本金属的表现来看,全球工业和建筑业应处于微弱复苏状态。

展望二季度

二季度的主基调是:一,全球经济放缓以及由此引发的全球性货币放松。二,经贸局势逐渐缓和。

在此背景下,相关的固定收益类资产价格将进一步上行;由于风险类资产一季度表现强劲,预计二季度价格上升空间不大,甚至可能回调;随着全球宏观经济逐步明朗,2020年经济稳定程度或将超越2019年,铜铝锌等基本金属价格或进一步拉升;原油价格依然取决于政治因素,由于特朗普寻求连任可能致其对欧佩克态度缓和,原油价格或将进一步上升;黄金白银等贵金属价格取决于美元币值的强弱,预计美联储降息预期持续升温,长期来讲,由于美元贬值,贵金属价格或将上升。

免责声明:本文版权归原作者所有,内容仅供读者参考,领遇对文章内容不具任何立场,主要目的在于分享信息,让更多人获取需要的资讯。

*如需转载请标明转载自领遇APP

责任编辑:小亦