进一步转变投资者的理念和投资方式

作者 | 小蒹

进一步转变投资者的理念和投资方式

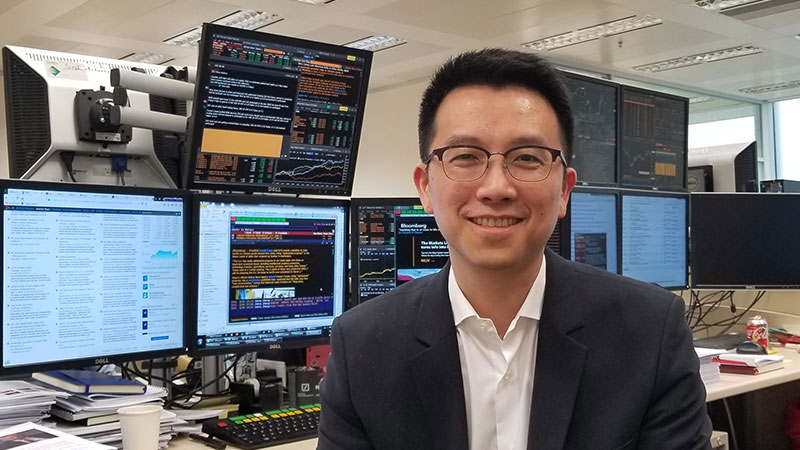

——中国国际金融香港资产管理公司张启珑

【嘉宾简介】张博士拥有12年金融从业经验,现于中国国际金融香港资管主管资产配置和量化投资策略。加入中金公司前,任野村全球市场部量化投资策略执行董事,负责大类资产配置、投资组合管理、量化策略及指数方面的投研工作,此外,也负责为对冲基金提供欧美利率衍生品策略。加入野村之前,在雷曼兄弟银行固定收益部任职,主要从事外汇和利率衍生品的量化分析及交易定价研发工作。张博士本科毕业于北京大学计算机系,后获美国华盛顿大学机器学习博士学位。

2019年已经过了近两个月,全球市场有颇多可圈可点之处:MSCI全球指数单月上涨约7%,创下2016年3月以来的最佳单月表现,其中美国标普500指数上涨7.9%,为2015年10月以来的最佳单月表现;欧洲方面,斯托克600指数结束了连续数月的下探行情,涨幅超过6%;A股虽然相对逊色,沪综指1月也上涨3.6%;此外,在大宗商品市场,原油、黄金的表现也相当亮眼。可以说,全球市场的主要资产几乎都在1月出现了上涨,2019年有着不错的开头。

但喜悦的同时,投资者并没有完全放下心来:毕竟在刚过去不久的2018年,多个市场的投资者几乎颗粒无收,而且去年的风险因素——英国脱欧、中美贸易摩擦等今年依旧存在,很有可能在之后的十个多月中造成市场的大幅波动。简单来说,接下来是涨是跌,如今还很难说得清。

面对这种环境,投资者自然要充分考量风险。在国内,随着市场越来越成熟、投资者经历的波动越来越多,大众开始更多地倾向于从风险的角度看待投资,因此,“风险溢价投资/另类风险溢价投资”逐渐受到青睐。对广大投资者而言,如果能得到资深从业者的指导,将对他们的投资活动大有帮助。

对此,作为专业的金融媒体,财视中国极力邀请到了一位风险溢价投资方面的专家——中国国际金融香港资产管理公司量化及资产配置主管张启珑。张博士将出席财视中国于4月18-19日在上海举办的“HED峰会”,并参与“在市场下跌行情时的风险溢价投资”的圆桌讨论。

张启珑于2006年加入美国雷曼兄弟银行, 彼时的主要工作是在利率交易柜台做衍生品定价,后来进入野村,延续了一段时间的衍生品工作后,加入量化投资策略组,并从此开始了量化投资之路。在野村期间,他主要为亚洲和欧美的一些大型养老基金服务,涉及的资产配置规模超过100亿美金。

2017年下半年,张启珑加入中国国际金融香港资产管理公司,并从那时起搭建香港量化投研团队。回国后,他看到了量化投资在中国市场巨大的发展潜力:“与发达国家相比,中国金融市场还较为年轻,这就意味着巨大的发展空间。比如A股市场,从全球来看,它的Beta较差,但Alpha却非常丰厚,聪明的投资者可以通过价值发现或量化的方式去有效地获取;而发达国家,比如美国, 市场机制及结构已经非常成熟,市场的有效性决定了微小的超额收益空间。所以从这个角度看,中国A股市场有很多投资机会,收益空间也远优于其它新兴及成熟市场。当然还有金融及商品期货市场,过去十年发展迅速,无论从规模还是流动性,都非常适合量化投资,比如最近几年CTA的兴起也是一个印证。随着市场机制的不断成熟,衍生品市场的进一步完善,以及新兴技术的快速迭代,中国的量化投资将迎来新的一轮增长。”

加入中金后,张博士对“转变”一词感触颇深:“雷曼和野村都是投资银行,属于卖方业务,在投资上,我更多是站在一个投顾的角色为客户提供投资和交易服务,但现在则作为买方来管钱,这是工作性质的转变。另外,与投行的‘狩猎’文化相比,资管更多体现的是一种‘农耕’文化,投资需要精耕细作,才能为投资者实现长期的财富增长。”但与此同时,他也认为之前卖方的投研经历对如今大有帮助:“由于做过很多市场,积累了不少相关实战经验,比如怎样进行资产和衍生品定价、怎样看宏观和运用经济模型、怎么把不同资产和交易策略放进投资组合并进行收益优化和风险管理,现在到了买方,就可以借助这些投研经验更有效地施展工作。”

除了经验,市场的具体状况自然也会对投资产生影响。众所周知,2018年国内外资本市场都是一片惨淡。按张启珑的话来讲,2018年是市场流动性开始收缩的一年,市场全年都在剧烈波动,“这种环境下,无论主动投资还是被动投资,包括风险溢价策略,总体上都很难有满意的表现。”

2019年截至目前,市场表现还不错,不少投资者也对未来的市场表现持乐观态度。但他认为,接下来“其实方向很难看得清楚”:“以往低波动率的市场可能不会再回来了,取而代之的是一个高波动的市场,对任何投资策略而言,赚钱都会比较辛苦。” 张启珑表示,自己倾向于防御性策略,因此,在4月18日下午的论坛上,他将就“用防御性策略进行资金配置”给出具体建议。

张启珑准备提供的建议不止这一方面。他回国后感受到的另一大转变是:国内投资者与海外成熟的投资者相比,在投资方式、理念和风险承担意识方面还存在较大的距离。在他看来,进一步提升投资者教育也是一项重要工作。

“去帮助投资者找到真正适合他们的投资方案,把他们以前短期、投机性的投资方式转变为长期投资,继而制定更有效的策略,这是非常重要、也是我们需要花功夫去做的一件事。”出于这方面的考虑,他还会在论坛上就“怎样搭建能达到目标的投资组合”、“风险溢价投资后期如何进行有效的风险管理来取得长期、稳定的投资收益”等问题分享经验。

当然,这些恐怕还不能完全解答投资者的疑问,投资者也许还有“2018年的风险溢价策略为什么会出现不理想的结果”、“2018年使用的策略以后会不会继续起作用”等种种疑惑,也许还有其他问题期望得到专家的解答;

只要亲临会议现场,就有机会现场提问或者在会后与专家交流。

责任编辑:王维